Wie verändert Künstliche Intelligenz die Geschäftsmodelle der Finanzindustrie? (Teil 2)

Um sich mit einer KI-basierten Applikation auf dem FinTech-Markt zu positionieren, benötigt ein Unternehmen ein vertieftes Verständnis des KI-FinTech-Marktes, d. h. sowohl der bereits existierenden Applikationen als auch der Geschäftsmodelle, die sich um diese Applikationen herum entwickelt haben. Im ersten Teil dieses Beitrags haben wir mithilfe der AI Application Taxonomy, einem Werkzeug zur näheren Beschreibung der Eigenschaften einer KI-Applikation, insgesamt 79 KI-Applikation von 75 FinTechs analysiert und vier übergreifende Anwendungsarten, sogenannte Applikations-Archetypen, identifiziert: (1) Alphanummerische Prognose, (2) Interaktionsbasierte Empfehlung, (3) Bildbasierte Kategorisierung und (4) Umgebungsdatenbasierte Reaktion (Abbildung 1).

Analyse der Archetypen von KI-FinTech-Geschäftsmodellen

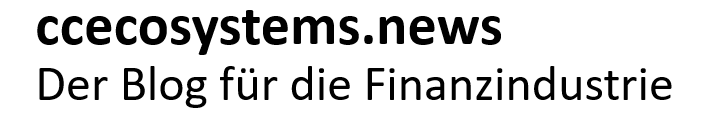

Um letztlich nicht nur eine Analyse der KI-basierten Applikationen durchzuführen, wurde parallel die FinTech-Geschäftsmodell-Taxonomie von Eickhoff et al. (2017) in Abbildung 2 auf die 75 FinTechs angewendet, welche die Applikationen betreiben.

Die FinTech-Geschäftsmodell-Taxonomie orientiert sich eng am Geschäftsmodellverständnis von Osterwalder et al. (2005), einige Elemente der Taxonomie finden sich auch im bekannten Business Model Canvas wieder. Aus den Daten konnten mittels einer statistischen Clusteranalyse sieben KI-FinTech-Geschäftsmodell-Archetypen abgeleitet werden, die im Folgenden kurz beschrieben werden und in Abbildung 3 entlang der Vertikalen angeordnet sind:

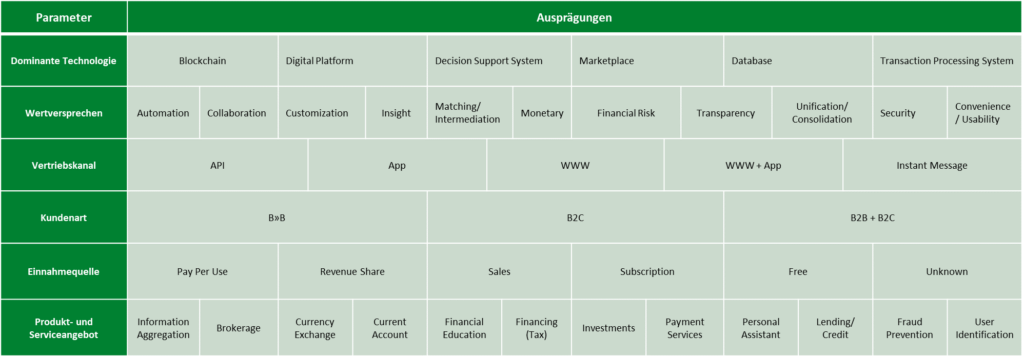

Archetyp (I) Personal Assistance ist ein App- oder webbasierter persönlicher Assistent, der meist entweder Finanzthemen an der Kundenschnittstelle adressiert (z. B. Planung der Kundeninteraktion mit ABAKA) oder Unterstützung bei der Bearbeitung klassischer Bankaufgaben bietet (z. B. bei Buchhaltungsprozessen durch Candis). Archetyp (II) ist ebenfalls ein alter Bekannter in der Finanzindustrie, er bietet B2B- und B2C-Kunden Unterstützung bei Investitionsentscheidungen. Archetyp (III) Open Banking hingegen basiert auf einem neuen, offeneren Paradigma und ist vielerorts ein Resultat staatlicher Regulation, wie z. B. in der Europäischen Union, in der die PSD2-Verordnung die Finanzindustrie zum Datenaustausch untereinander nötigt. Ungeachtet dessen bietet er viele neue Möglichkeiten für eine strategische Positionierung. So können AI-FinTechs wie Roger.ai oder FabricAI per API-Schnittstelle die Kundendaten einbinden, die sie benötigen, um ihre B2B-Accountingservices automatisiert zur Verfügung zu stellen. Umgekehrt können Finanzinstitute in der neuen Open-Banking-Welt auch externe Services mittels API in ihr Portfolio integrieren, wie z. B. die Regulatorik-Services von Apiax. Darüber hinaus können Finanzinstitute externe Services auch über B2B-Appstores wie den von Family Finances (kurz «ff») beziehen und ihren Endkunden anbieten oder auch eigene Services anderen Anbietern zur Integration anbieten oder sich sogar selbst als B2B-Appstore etablieren, was z. B. der Strategie von «ff» entspricht. Der KI-FinTech-Geschäftsmodell-Archetyp (IV) Betrugserkennung findet bei der Benutzeridentifikation (z. B. mittels Stimmanalyse des AI-FinTechs Spitch) und zur Verifikation von Zahlungen (z. B. mit der Live-Gesichtserkennung des AI-FinTech saffe) und in weiteren Variationen darüber hinaus Anwendung, während der Archetyp (V) Dezentrale, intelligente Intermediation bislang grösstenteils zur Betriebsmittelfinanzierung genutzt wird (z. B. Finturi). Die Besonderheit an diesem Geschäftsmodell-Archetypen ist, dass hier KI meist mit der Distributed-Ledger-Technologie (DLT), auch bekannt als Blockchain-Technologie, kombiniert wird, so z. B. auch im Falle der Crypto-Asset Plattform HeapX. Der Archetyp (VI) Co-Creation stellt unternehmensübergreifende Geschäftsmodelle dar, die auf der Konsolidierung von Daten basieren, wie bspw. das Versicherungsecosystem um die Plattform Rideshur von humn.ai, welche eine vom Fahrverhalten aller Fahrer abhängige Flottenversicherung anbietet. Der Archetyp (VII) Trading hingegen ermöglicht den KI-basierten und somit bequemen Handel mit verschiedenen Anlageklassen. Hierbei wird vor allem die Muster- und Trenderkennung eingesetzt, ein Beispiel hierfür ist win f(x).

Kombination der Applikations- und der Geschäftsmodell-Perspektive

Kombiniert man die beiden zuvor betrachteten Perspektiven in einer Matrix wie in Abbildung 3, so kann man leicht erkennen, welche KI-Applikationen welche Arten von Geschäftsmodellen ermöglichen. Die beobachtbaren Kombinationen geben einen Überblick über und Orientierung auf dem aktuellen FinTech-Markt. So könnte man aus Sicht des strategischen Managements nun prüfen, welche der beobachtbaren Positionierungsmöglichkeiten bereits erschöpft sind, weil sich bereits viele Anbieter in diesem Segment bewegen, oder ob sich der Einstieg evtl. lohnt. Denkbar ist auch, dass ein grösseres Finanzinstitut aufgrund einer besonders guten strategischen Positionierung eine Partnerschaft mit einem FinTech eingeht oder es akquiriert.

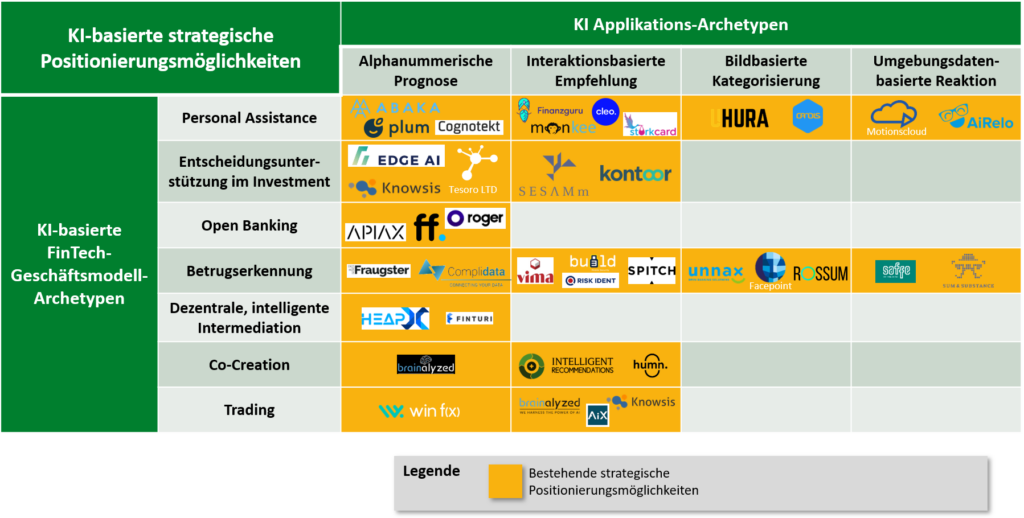

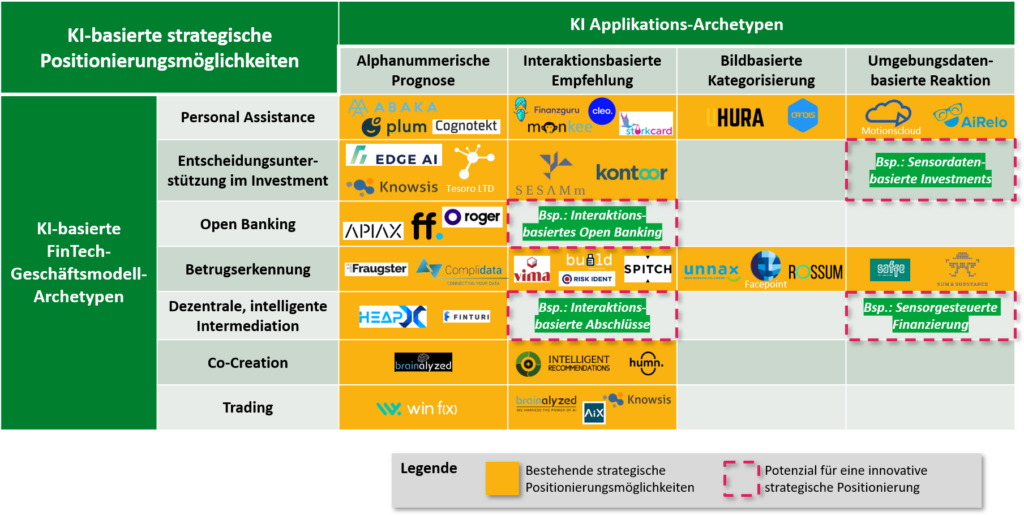

Neue strategische Positionierungsmöglichkeiten für die Finanzindustrie

Abseits vom Blickwinkel der Geschäftsmodelle kann das Management auch eine IT-strategische Analyse vornehmen und sich fragen, ob sich die Entwicklung neuer Applikationen z. B. innerhalb der Archetypen (3) und (4) lohnt, da hier offensichtlich kaum Anbieter agieren und dementsprechend wenige Geschäftsmodelle bestehen. Zunächst muss man hierbei hinterfragen, ob einige dieser White Spots nicht aus gutem Grund unbesetzt sind, da sie schlichtweg keinen Sinn ergeben oder nur einen Nischenmarkt ansprechen. In jedem Fall kann man nach dem Ausschlussverfahren letztlich diejenigen Kombinationen ermitteln, bei denen sich Potenzial für eine innovative strategische Positionierung aufgrund des Einsatzes von KI-basierten Applikationen ergibt (Abbildung 4).

So ist z. B. bei der Kombination (4) Umgebungsdaten-basierte Reaktion und (II) Transaktions-basierte Entscheidungsunterstützung Potenzial für eine strategische Positionierung denkbar, welche durch Use Cases im Bereich der Sensor-basierten Investments getragen wird. Konkret meint dieser Use Case, dass immer mehr verschiedene Datentypen – durch das Internet of Things (IoT) bedingt auch immer mehr Sensordaten – verfügbar sind, welche die Umgebung immer vollständiger beschreiben. Diese neuen Daten kann man zur Entscheidungsfindung im Investmentbereich heranziehen. So wäre die frühzeitige Beachtung der COVID-19-Infektionszahlen in China Anfang 2020 ein Warnsignal für alle Investoren gewesen, auch könnte man die Bewegungsdaten von Baumaschinen zur Bewertung der Effizienz des Bau-Unternehmens heranziehen.

Die Kombination (2) Interaktionsbasierte Empfehlung und (III) Open Banking zeigt die strategischen Positionierungsmöglichkeiten über die von der PSD2-Regulierung getriebenen, API-basierten Informationsaggregations- und Paymentservices hinaus auf: Durch die von Open-Banking-Services gesammelten Informationen lassen sich Rückschlüsse auf Interaktionen ziehen, auf deren Grundlage vielfältige Empfehlungen im Ecosystem getätigt werden könnten, die weit über die Bankbranche hinaus gehen. Dies könnten z. B. Empfehlungen für Versicherungen oder Mobility-Services sein.

Innovative strategische Positionierungsmöglichkeiten werden nicht nur durch den Einsatz Künstlicher Intelligenz allein ermöglicht, sondern ebenso durch die Kombination von KI und DLT/Blockchain. Die Verbindung beider Technologien verspricht ein besonders hohes Innovationspotenzial, da sie gemäss ihrer Fähigkeiten in gewisser Hinsicht komplementär zueinander sind und sich somit gut ergänzen: Während KI mittels künstlicher neuronaler Netze neue Muster und Zusammenhänge in Daten erkennen kann, sind die Ergebnisse insbesondere selbstlernender Systeme schwer nachvollziehbar, was die Verarbeitung sensibler Daten quasi verbietet. Die DLT hingegen kann hier die Vorteile als unveränderbare Infrastruktur ausspielen und die Entscheidungsfindung der KI dokumentieren, wodurch das Vertrauen in die Analyseergebnisse KI-basierter Applikationen gestärkt wird. Durch die Dezentralität der DLT können ausserdem die Daten vieler verschiedener Akteure datenschutzkonform und fälschungssicher zusammengeführt werden, was wiederum vorteilhaft für KI-Modelle ist. So können in der Kombination (2) und (V) Marktplätze entstehen, auf denen KI-basierte Empfehlungen gehandelt werden – natürlich wiederum mittels DLT. Zudem könnte der Abschluss standardisierter Finanzprodukte aufgrund definierter Interaktionen im DLT-Netzwerk automatisiert werden. Ein ähnliches Szenario ist in der Kombination (4) und (V) z. B. für die Unternehmensfinanzierung auf Basis von Umgebungsdaten vorstellbar. Während Interaktionen durch Finanztransaktionen oder die Kommunikation mit anderen Marktteilnehmern entstehen, werden Umgebungsdaten von Sensoren in der Umwelt oder an Maschinen generiert. Das Potenzial der Konvergenz beider Technologien könnte über die Verbesserung und Automatisierung des Handels- und Finanzierungsgeschäfts hinausgehen und die Entstehung neuer Services, Geschäftsmodelle und Ökosysteme befördern (Dietzmann et al., 2020).

Referenzen

Dietzmann, C., Heines, R., & Alt, R. (2020). The Convergence of Distributed Ledger Technology and Artificial Intelligence: An end-to-end Reference Lending Process for Financial Services. Proceedings of the 28th European Conference on Information Systems (ECIS). https://aisel.aisnet.org/ecis2020_rp/186/

Osterwalder, A., Pigneur, Y. & Tucci, C. L. (2005). Clarifying business models: Origins, present, and future of the concept. Communications of the association for Information Systems, 16(1), 1. https://doi.org/10.17705/1CAIS.01601

Eickhoff, M., Muntermann, J. & Weinrich, T. (2017). What do FinTechs actually do? A Taxonomy of FinTech Business Models. In Y. J. Kim, R. Agarwal & J. K. Lee (Hrsg.). ICIS 2017 Proceedings. 22. Abgerufen von https://aisel.aisnet.org/icis2017/EBusiness/Presentations/22/