Core Banking Radar – “Neo Core Banking Systeme und ihr Beitrag zur IT-Architektur der Zukunft”

Die neuste Publikation des Core Banking Radars setzt sich mit der Systemarchitektur der Bank der Zukunft auseinander und stellt in diesem Zusammenhang die vier im Rahmen des Core Banking Radars untersuchten Neo-Kernbankensysteme gegenüber.

Dies ist ein Auszug aus dem ausführlichen Artikel.

Trends wie vermehrter Fokus auf die Kundeninteraktion und Embedded Banking werden die Bank der Zukunft prägen. Um in diesem Kontext entlang der Customer Journey Services bereitzustellen, sind Banken darauf angewiesen, sich mit anderen Industrien zu vernetzen. Der Ausbau von Partnerschaften im Ecosystem geht einher mit der Förderung der Integrationsfähigkeit über APIs und stetiger Investition in die Bankenarchitektur.

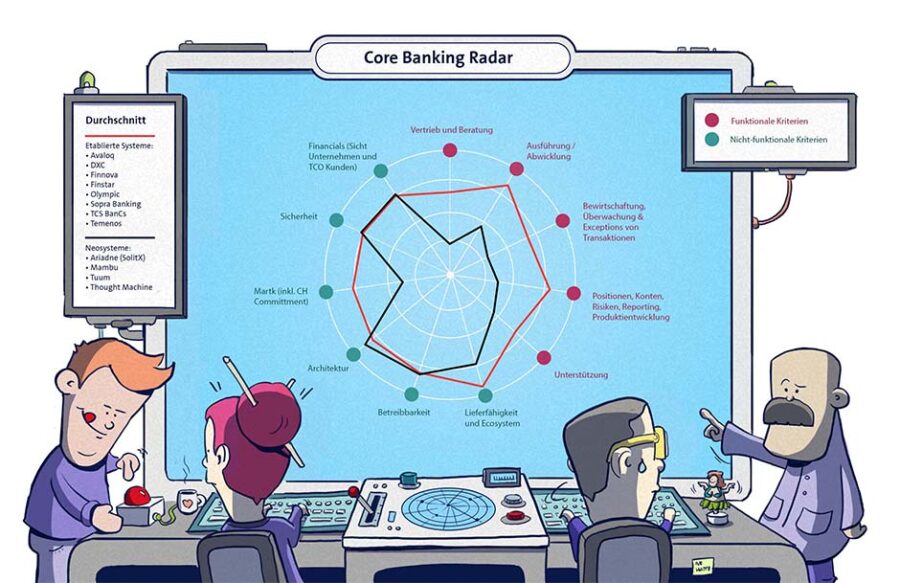

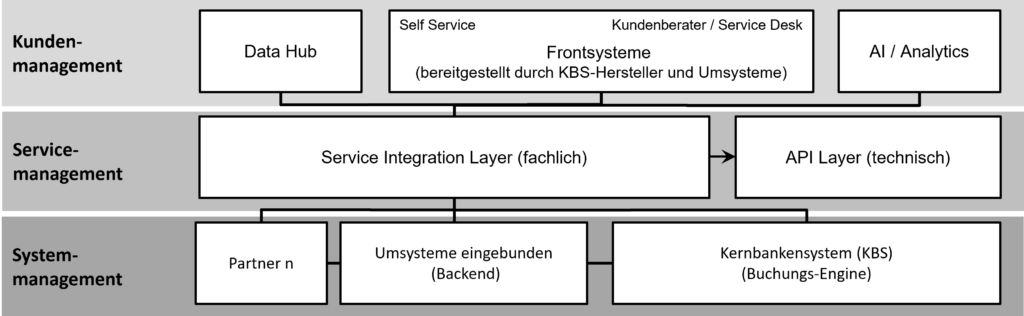

Plakativ lassen sich daraus zur Strukturierung der künftigen Systemarchitektur die drei Ebenen Kundenmanagement, Servicemanagement und Systemmanagement unterteilen. In diesen drei Ebenen finden sich jeweils architektonische Bausteine für die IT-Architektur der Zukunft.

Je nach gewählter Strategie (wie in einem früheren Artikel beschrieben) übernimmt die Bank oder das Kernbankensystem die Abdeckung dieser Bausteine:

Strategie Core (Best of Suite):

Die Bank bezieht so weit wie möglich alle Funktionalitäten über das Kernbankensystem. Das heisst, die Bank lässt sich auch die Frontsysteme und den API Layer über das Kernbankensystem abdecken.

Damit verlässt sich die Bank weitgehend auf ihren Kernbankensystem-Provider und sollte eine enge Partnerschaft für gemeinsame Weiterentwicklungen mit diesem anstreben. Die Integration zusätzlicher Services im Ecosystem entlang der Customer Journey, wie beispielsweise Versicherungen, sind in Zusammenarbeit mit dem Systemhersteller abzubilden.

Strategie Front-to-Back:

Die Kundeninteraktion wird vermehrt durch weitere Systeme der Bank abgedeckt. Häufig wird dabei mit einer eigenen Integrationsplattform die Grundlage geschaffen. Während sich die Bank für die Backendfunktionalitäten weiterhin grundsätzlich auf das Kernbankensystem verlässt, findet bei den Services eine zunehmende Entkopplung vom Core statt. Häufig verarbeitet das CRM-System, welches selbst eine Frontlösung ist, die Daten. Ehemalige CRM-Systeme entwickeln sich zunehmend hin zu Plattformen, die weit über das angestammte Kernbankensystem mit den Kernbankenprozessen hinausgehen.

Modular (Best of Breed):

Je nach Anforderung setzt die Bank die Funktionalitäten über verschiedene Anbieter modular zusammen. Dies verlangt eine hohe Integrationskompetenz und technologisches Wissen, welches in der Bank vorgehalten werden muss.

Bei Banken mit modularer Strategie ist insbesondere der Service Integration Layer und der API Layer auszuprägen. Als Buchungs-Engine dürften bei der modularen Strategie in Zukunft auch Neosysteme in Frage kommen, welche mit schlankem und performantem Kern die Best of Breed Strategie unterstützen.

Aufkommende Neo-Kernbankensysteme, wie jene mit massgeblichem Interesse am Schweizer Markt, entwickeln sich kontinuierlich, gewinnen Marktanteile und werden mittlerweile bei bekannten Grössen wie der N26 eingesetzt. Neuartige plattformorientierte Ansätze mit hoher Standardisierung, flexibler Datenhaltung kombiniert mit modularer serviceorientierter Architektur prägen diese Systeme. Mit dem Aufbau auf der grünen Wiese lassen sich z. B. reine SaaS-Angebote viel konsequenter umsetzen. Gleichzeitig ist eine im Vergleich zu bekannten Kernbankensystemen eingeschränkte Funktionalität vorzufinden, die auf eine Einbettung in ein Ecosystem weiterer Systeme angewiesen ist.

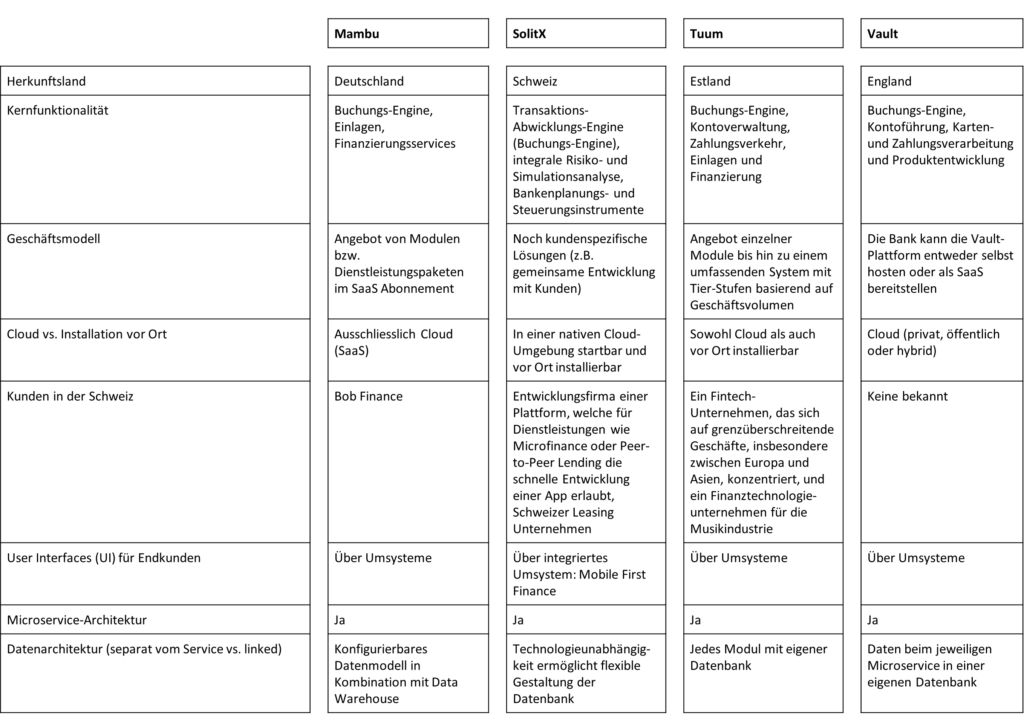

Die nachfolgende Übersicht stellt ausgewählte Charakteristika der im Rahmen des Core Banking Radars untersuchten aktiven Neo-Kernbankensysteme gegenüber.

Im Gegensatz zu herkömmlichen Systemen bieten Neo-Kernbankensysteme mehr architektonische Flexibilität, aber auch weniger aus einer Hand. Alle Neosysteme sind (teilweise ausschliesslich) Cloud-fähig, basieren auf Microservices und verlangen eher umfangreiches IT-Knowhow in der Bank.

Da der Wechsel von Kernbankensystemen insbesondere durch die Migration hohe Ressourcen bindet (Kosten, Management-Attention und interne Ressourcen), wird ein solcher möglichst vermieden. Kurzfristig wechseln nur einzelne Schweizer Banken das System aus individuellen Gründen, ein Wechsel hat aktuell wenig Momentum.

Banken haben grundsätzlich zwei Varianten zur Weiterentwicklung ihrer Systemarchitektur:

- Sie arbeiten mit ihrem Kernbankensystem-Hersteller für die Bereitstellung architektonischer Bausteine zur Öffnung zusammen (Core Strategie), denn auch etablierte Kernbankensystemhersteller müssen sich mit Vernetzung und Kooperationsfragen auseinandersetzen.

- Sie suchen innerhalb der beschriebenen Architekturbausteine die Zusammenarbeit auch mit Neo-Kernbanksystemen und setzen bei einer gewissen Grösse die Kraft für einen guten Integrations-Layer zur Öffnung ein (Front-to-Back und modulare Strategie).

Mit der Ableitung verkraftbarer Transformationsszenarien hin zur Architektur der Zukunft (bezüglich Ressourcen, Geld, Zeit) wird sich einer der folgenden Core-Banking-Radar-Artikel beschäftigen.

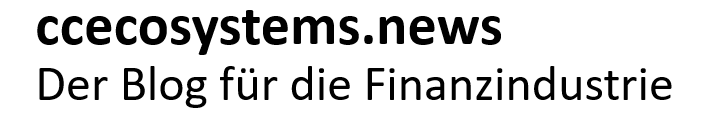

Der Core Banking Radar aus der Zusammenarbeit von Business Engineering Institute St. Gallen (BEI) und Swisscom analysiert seit 2017 die gängigsten und aufkommende Kernbankensysteme in der Schweiz in regelmässigen Abständen mit einem umfangreichen Beurteilungsmodell.

Bereits erschienene Artikel

- “Vault Core – ein hyperkonfigurierbares Neo-Core-Banking-System von Thought Machine” (erschienen 25. März 2022)

- «Von Modularbank zu Tuum – ein Kernbankensystem nicht nur für Banken» (erschienen 09. Dezember 2021)

- «Mambu – ein Kernbankensystemhersteller neuer Generation setzt auf SaaS» (erschienen 12. Januar 2021)

- «Zufriedenheit der Banken mit ihrem Kernbankensystem: Ein Spannungsfeld?» (erschienen 10. Juli 2020)

- SolitX: Smart Financial Contracts als neuer Ansatz der Systemunterstützung für Banken (erschienen 14. November 2019)

- «One Size doesn’t fit all»: Kernbankenhersteller setzen verstärkt auf digitale Ecosysteme (erschienen 30. Mai 2019)

- Leveris: Unterstützung der Bank im Mittelpunkt des digitalen Ökosystems (erschienen 23. August 2018)

- Clevere Kernbankensystemhersteller sind offen für Innovationen von aussen (erschienen 15. März 2018)

- Experteninterview «Wir erwarten eher Evolutionen statt Revolutionen» (erschienen 15. März 2018)

- Clevere Kernbankensystemhersteller sind offen für Innovationen von aussen (erschienen 15. März 2018)